Hace poco tiempo Cristina denunció que en el país desde 1972 se habían presentado más de 54 “corridas bancarias”. Y que en julio estábamos asistiendo a otra “corrida cambiaria” más. Aunque no son exactamente lo mismo, ambas tienen puntos en común. En nuestro país asistimos a dos corridas cambiarias estos dos últimos meses, de las cuales aún no podemos decir que salimos. Qué son y qué reflejan las mismas, junto a qué se necesitaría para evitarlas es lo que abordamos en esta nota.

Escribe: Gerardo Uceda

Cuando Cristina hace unas semanas en referencia a la disparada del dólar blue hizo mencionó que el país había presentado más de 54 corridas bancarias desde 1972 y que en su propio gobierno ella tuvo que hacer frente a 11, seguramente se refería más específicamente a las corridas cambiarias, que suelen ser moneda corriente en nuestro país, mucho más que las verdaderas corridas bancarias. Pero el fallido de la Vicepresidenta tiene alguna explicación y es que en esencia comparten muchos puntos en común. Ambas situaciones se dan principalmente en el sector financiero y especulativo de la economía, aunque luego puedan trasladarse al sector productivo con resultados siempre negativos y a veces catastróficos. También comparten el hecho de que suelen preceder o acompañar situaciones de marcada crisis económica y debilidad política de los gobiernos. Otro punto de coincidencia es que reflejan el miedo, la incertidumbre y hasta el pánico de distintos sectores financieros de cómo preservar sus capitales atesorados, incluso de acrecentarlos.

Las corridas bancarias, sobre las cuales no abundaremos aquí, se producen porque una gran cantidad de depositantes, en general por rumores previos o por real conocimiento de la insolvencia de la banca, retiran sus depósitos en forma más o menos simultánea por miedo a perder su dinero. Como ningún banco, en especial si atraviesa una situación de insolvencia, tiene en sus reservas el total de los depósitos de sus clientes, lo que lógica y matemáticamente sucede es que efectivamente el banco colapsa y no puede responder con la entrega de tales depósitos. Es por eso que los bancos cuentan con la garantía del Banco Central que responde en casos de corridas bancarias de pequeña o moderada monta. Lo que pasó en 2001 en nuestro país con los depósitos en dólares, fue que precisamente el BCRA no podía ya responder, por la escasez de reservas líquidas en dólares, a una corrida masiva en donde miles y miles de ahorristas querían retirar sus dólares para preservarlos de una segura devaluación y confiscación. El resto ya es conocido.

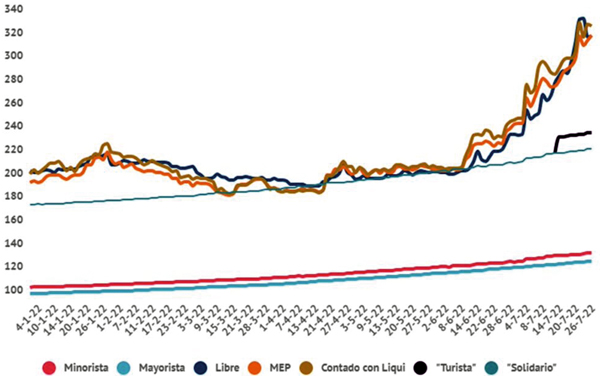

Lo que en realidad pasó en nuestro país en 2019 y ahora en junio y julio de 2022 fueron corridas cambiarias que se reflejaron en un alza muy significativa del valor de los dólares paralelos, esencialmente el blue, el CCL y MEP, qué significan y qué hay detrás de ellas es lo que resumiremos a continuación.

El contexto

Como dijimos ya, normalmente se dan en situaciones de crisis económica grave, combinadas con una crisis de desconfianza en el poder político. No es necesario explicar que estas dos condiciones estaban más que presentes en los meses de junio y julio últimos.

Otro elemento macro que se combinó es un aparente “retraso cambiario” donde el dólar oficial operaba con subas controladas por el BCRA muy inferiores a la inflación en pesos, promediando el 25% anual frente a un 60% de la inflación. Así los exportadores reciben sus ventas al valor del oficial y empezaron a presionar para lograr un mejor precio del mismo, es decir presionando para una devaluación del peso. El gobierno, tratando de impedir una espiralización de la inflación, devaluaba a cuentagotas, aunque en los últimos dos meses se han hecho más importantes, de principio de junio a fines de julio el oficial subió más de un 13%, de $ 119 a $ 140 hoy demostrando que la presión devaluatoria ejerció su efecto, aunque discretamente hasta hoy.

El tercer punto clave, además de la debilidad e inestabilidad política que está a la base de toda esta movida, es la debilidad en las reservas líquidas del país lo que deja al país muy expuesto para enfrentar los embates especulativos. Es que las reservas netas del BCRA no superarían los U$S 3.000 millones y hay meses en los que tuvo que desprenderse de más de U$S 265 millones para contener el precio del dólar. Una situación aparentemente incomprensible si se tiene en cuenta que producto de la crisis económica mundial producida por la guerra Rusia-Ucrania, el valor de los granos, especialmente la soja, está por las nubes y que asistimos a una cosecha récord, que de no ser por los U$S 12.000 millones que se van por importación de energía y por la fuga de capitales, esos dólares tendrían que haber servido para fortalecer las reservas.

Otro punto relacionado directamente con la corrida cambiaria es la propia inflación, como ya dijimos, y con uno de sus componentes centrales que es la gran emisión y expansión monetaria en pesos, que lleva a que la sobre oferta de pesos se vaya en algún momento al dólar disparando su valor, por más que el gobierno ofrezca altísimas tasas de interés en plazos fijos, bonos y letras. La falta de coordinación entre distintas áreas financieras del gobierno operó facilitando la misma.

¿Cómo opera y qué objetivo tiene la corrida?

Con la definición en mente de que el “dólar oficial está barato”, la gran burguesía exportadora y el capital financiero largan su ofensiva especulativa con el claro objetivo de devaluar. Todos los cepos, controles y trabas puestas por el gobierno para impedir que se compren dólares (para no vaciar aún más las reservas) de manera directa, son sorteados por el capital y sirven a sus fines especulativos.

En primer lugar operan sobre el dólar blue, y por más que Batakis diga que “el mercado del blue es apenas de U$S 3 millones diarios frente al oficial donde se tranzan más de U$S 1.000” para restarle importancia, la realidad es que esta suba ejerce su efecto a través de generar miedo e incertidumbre y trasladar la especulación en forma generalizada. Así los comerciantes y grandes formadores de precios se empiezan a cubrir y remarcan las mercancías al valor del dólar blue potenciando la inflación.

Las grandes empresas importadoras utilizan otro mecanismo llamado Contado Con Liqui (CCL) que mueve entre U$S 60-100 millones diarios, y que consiste en comprar bonos en pesos aquí que cotizan en dólares en el extranjero y luego ir a buscar los dólares en papel, traerlos al país y venderlos al valor del blue.

En los meses de junio y julio lo que operó fueron estos dos mecanismos, un mercado minorista pero concentrado comprando dólar blue que hacía subir la brecha hasta el 150% del oficial y otro mayorista aparentemente legal (el CCL) que acompañó al blue, ambos se situaron por encima de los $290 y hasta $350 en sus puntos más altos.

El objetivo claro es ir por el mercado del oficial, que como dijo Batakis opera de 250 a mil millones de dólares diarios, si logran una devaluación fuerte habrán logrado su objetivo y nosotros, los trabajadores y el pueblo seremos cualitativamente más pobres.

Cómo salir

Una opción, la posibilista de Massa y el FdT, es la que vimos en sus anuncios: ofrecerles garantías a los grandes grupos de poder económico y financiero, prometerles estabilidad y ganancias y por supuesto asegurarles que se ajustará al pueblo y que de a poco irán devaluando para cumplir con sus expectativas.

La otra salida es la que proponemos desde el MST en el FIT-U y es diametralmente opuesta. Consiste en recuperar todos los dólares que existen real y potencialmente en el país para fortalecer en verdad las reservas. Así dejar de pagar la deuda externa que se lleva miles de millones de dólares anuales, aumentar las retenciones a los grandes exportadores y establecer una reforma tributaria donde paguen más los que más tienen (incluyendo la repatriación de los millones de dólares en activos que poseen en el exterior) son el punto de partida. Pero de fondo lo que hay que atacar son todas las maniobras de la burguesía en el comercio exterior y la banca, a través de su nacionalización. Así se evitaría la fuga de dólares y todas las maniobras que realizan. Y finalmente atacando la especulación y la remarcación de precios que potencia la inflación que sufrimos los de abajo.